习题本

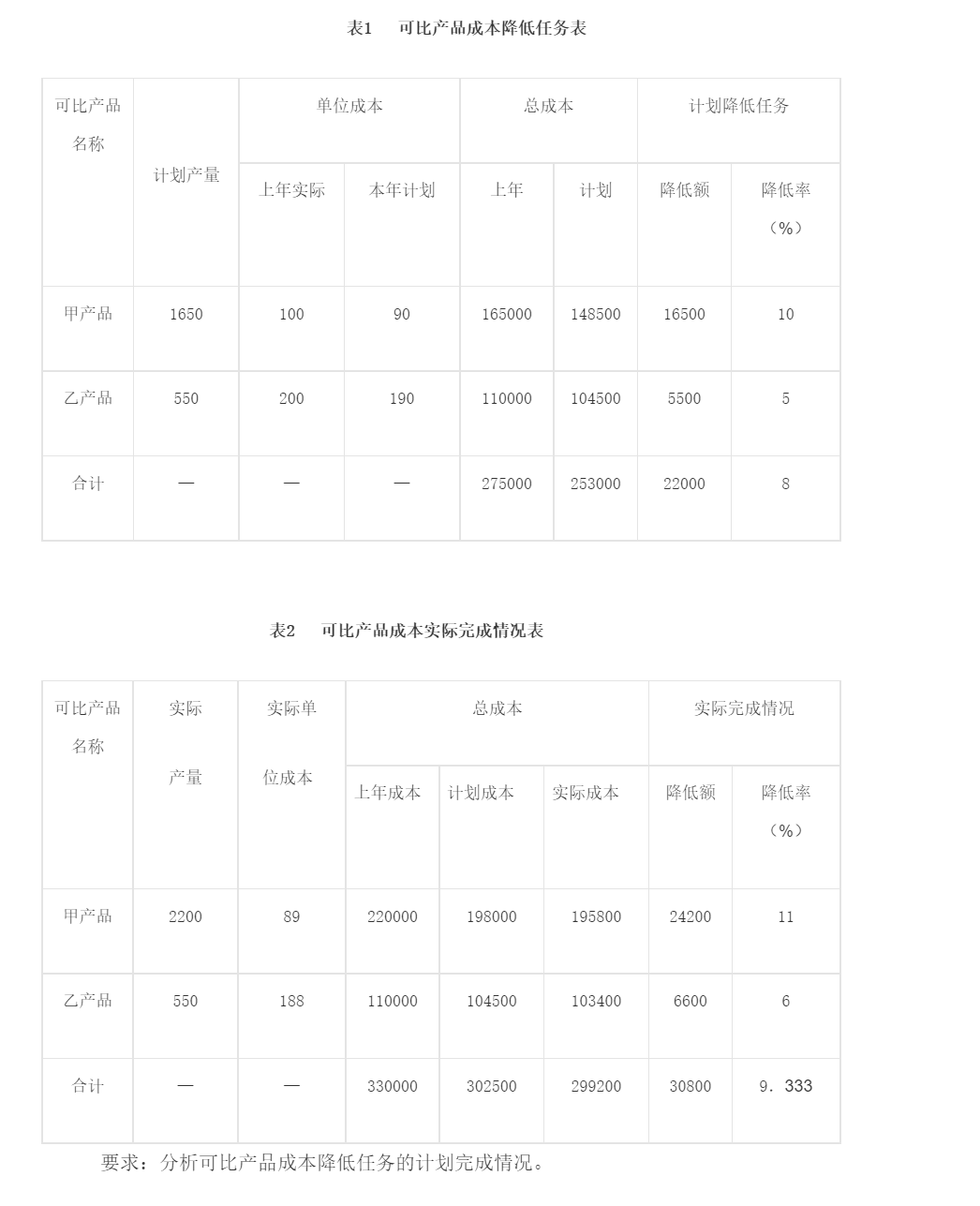

审计homework代写 习题1:某企业甲、乙两种可比产品成本降低任务和实际完成情况如表1和表2所示。

分析可比产品成本降低任务的计划完成情况。。。

习题1:某企业甲、乙两种可比产品成本降低任务和实际完成情况如表1和表2所示。

分析可比产品成本降低任务的计划完成情况

习题2:1. 甲公司增值税采用一般计税方法,2022、2023年发生如下业务:

(1)3月10日,购入一项商标权,增值税专用发票上注明的价款为380 000元,增值税22 800元,此外还发生过户等相关费用2 500元,以上款项已经全部支付。经测算,该商标权使用年限为5年,残值为0,使用年限平均法进行摊销。该商标权适用的增值税税率为6%。

(2)9月3日将该商标权对外出租,每月收取租金15 000元,租期为半年。

(3)2023年9月6日,甲公司将商标权对外转让,转让价格为328 000元,增值税为19 680元,以上款项收到并存入银行。

要求:

(1)做出甲公司购入商标权的账务处理。

(2)做出2022年3月甲公司按月摊销商标权的账务处理。

(3)做出2022年9月3日,甲公司收取租金以及对商标权摊销的账务处理。

(4)做出2023年9月6日,甲公司转让商标权的账务处理。

习题2. 乙公司增值税采用一般计税方法,无形资产有关业务如下: 审计homework代写

(1)2022年初开始自行研究开发一项新产品专利技术,3月至6月为研究阶段,期间发生材料费30万元、人工工资65万元以及支付的其他费用10万元。.从6月1日起,研究活动进入开发阶段,并从6月15日起满足资本化条件。后续支出为材料费45万元、人工工资85万元以及支付的其他费用20万元。10月8日,研究开发活动结束,专利技术获得成功,达到预定用途。乙公司估计该专利技术的预计使用年限为10年,并采用年限平均法摊销该项无形资产。

(2)2022年12月31日,由于市场发生不利变化,致使该专利技术价值出现波动,乙公司预计其可收回金额为140万元。

要求:

(1)做出专利技术研究阶段的账户处理。

(2)做出专利技术开发阶段的账户处理。

(3)做出乙公司按月摊销专利技术的账户处理。

(4)判断2022年12月31日该专利技术是否发生减值并做出相应的账户处理。

习题3:1.甲公司增值税采用一般计税方法,2022年发生如下业务:

(1)2022年3月10,购入需要安装的设备一台,增值税专用发票上注明的价款为350 000元,增值税45 500元。甲公司委托长江公司将设备运至公司所在地,运费为4 600元,增值税为414元。以上款项已经使用银行存款付清。

(2)2022年3月15日,收到设备后,甲公司组织技术人员展开安装活动。期间,支付安装费用39 000元,安装工人薪酬14 000元,领用仓库中的原材料3 800元。2022年3月28日,安装活动结束,设备投入正常使用。经测算,该设备的净残值为10 000元,预计使用5年,采用年数总和法计提折旧。

要求:

(1)做出2022年3月10日,甲公司购买设备的账户处理。

(2)做出甲公司设备安装期间有关业务的账务处理。

(3)做出2022年3月28日,设备安装完工的账务处理。

(4)计算2022年该设备的折旧金额。

- 计算2023年该设备的折旧金额。

习题4:2. 乙公司增值税采用一般计税方法,2022、2023年发生如下业务: 审计homework代写

(1)2022年6月23日,乙公司购入基本生产车间使用的设备一台,增值税专用发票上注明的价款为522 000元,增值税67 860元,以上款项已经付清。该设备无需安装,购入当月即投入使用。净测算,该设备的使用年限为5年,期满无净残值。乙公司使用年限平均法按月计提设备的折旧。

(2)2022年12月31日,经测算该设备可收回金额为436 000元,还可以使用4年,期满无净残值,乙公司依然使用年限平均法按月计提设备的折旧。

(3)2023年12月31日,经测算该设备可收回金额为350 000元,尚可使用3年,期满无净残值,乙公司使用年限平均法按月计提设备的折旧。

(4)2022年1月1日“固定资产减值准备”账户贷方余额为0。

要求:

- 做出乙公司购买设备的账务处理。

- 计算并计提2022年7月该设备折旧。

(3)判断2022年12月31日该设备是否发生减值,并做出相应的账务处理。

(4)计算并计提2023年1月该设备折旧。

(5)判断2023年12月31日该设备是否发生减值,并做出相应的账务处理。